近年、「信用スコア」という言葉を耳にする機会が増えてきました。

この信用スコアとは、個人の信用度を数値化したもので、主に金融業界やサービス業界で注目を集めています。

アメリカや中国ではすでに一般化されている信用スコアが、日本でも導入されつつあり、「日本版信用スコア」として話題になっています。

このスコアは、ローンの審査やクレジットカードの発行などに影響を与えるだけでなく、サービス料金の優遇や新たなサービスの利用機会にもつながる可能性があります。

信用スコアとは何か?

信用スコアとは、個人の信用力や信頼度を数値化したもので、ローンやクレジットカードの審査だけでなく、サービスの利用条件や特典にも影響を与える指標です。

この信用スコアは、銀行取引の履歴、クレジットカードの利用状況、契約の履行履歴、さらに購買履歴やSNSの行動など、さまざまなデータを基に算出されます。

信用スコアが高いほど「信頼できる人」と判断され、優遇されるケースが増えています。

アメリカでは、FICOの信用スコアーが有名です。

アメリカではすでにクレジットスコアーが導入されていて、生活全般においてクレジットスコアーで判断されます。

例えば、携帯電話の契約をする際に身分証明書(運転免許証)が必要になります。身分証明書とクレジットスコアーは紐付いているため、スコアーが悪いとその場で断られます。

アメリカではクレジットスコアーによって人間性まで判断されます。

信用スコアが一般開示される理由

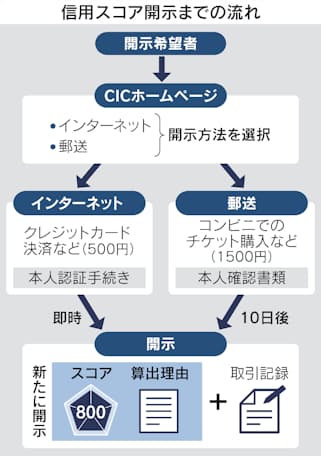

信用スコアが11月28日より、一般開示される理由をわかりやすくご説明します。

例えば、レンタルサービス(車や家電など)を申し込むとき、店側としては「この人が本当に信頼できるのか」「返却や支払いをきちんと行うのか」を知りたいですよね。でも、初めてのお客様だと、それを判断する材料がありません。

そこで信用スコアが役立ちます。信用スコアは、その人のこれまでの支払い状況や約束を守った実績を数値で表したものです。

これを見れば、店側はその人がどれくらい信頼できるかをすぐに判断できます。

- スコアが高い人:支払いをきちんとし、借りたものを期日通りに返している実績がある → 「この人なら安心」と判断し、保証金なしでレンタル可能、特典が付く場合も。

- スコアが低い人:過去に支払い遅延や約束を守らなかった記録がある → 「この人は少しリスクがある」と判断され、保証金が必要だったり、サービスを断られる場合も。

こうした仕組みによって、店側はリスクを減らし、お客様もスムーズにサービスを利用できるようになります。

信用スコアの仕組みと、生活に与える影響とは!

信用スコアは、個人の信用力を数値で可視化し、金融やサービス分野で活用されています。

① クレジットカードやローンの支払い状況

② 借入金 借入残高

③ クレジットカードの利用年数

④ 年齢 性別 職業

⑤ 購買行動 オンラインショッピングなどの購入履歴

⑥ SNSの使用履歴

⑦ 学歴

例えば、銀行でローンを申し込む際、信用スコアが高ければ金利が優遇されることがあります。

また、特定のサービスでは、高いスコアのユーザーに対してデポジットの免除やポイント還元率の増加などの特典が提供されます。一方、スコアが低い場合は、ローンの審査が通らないなどのデメリットもあります。

信用スコアは、個人の行動をデータで評価し、社会での信頼性や経済的な利便性を左右する仕組みです。今後、さらに多くの分野で活用が進むと考えられますが、プライバシーや公平性への配慮も求められます。

信用スコアとは何か?信用スコアが生活に与える影響のまとめ

いかがでしたか、信用スコアは個人の信用力や信頼度を数値化したもので、私たちの生活や経済活動に大きな影響を与える仕組みです。

それは、信用スコアが、過去の支払い履歴や契約の履行状況、オンライン行動などを基に評価され、金融取引やサービスの利用条件に影響します。高いスコアは信頼できる人と判断され、特典や優遇が受けられる一方、低いスコアは制限を受ける場合があるからです。

具体的には、スコアが高ければローン金利が優遇される、クレジットカードの審査が通りやすい、サービス利用時のデポジットが免除されるなどのメリットがあります。

一方で、スコアが低い場合、ローン審査が通らなかったり、利用できるサービスが制限されることもあります。

信用スコアは、個人の信頼性を数値で「見える化」し、私たちの生活にさまざまな影響を及ぼす重要な仕組みです。

便利な反面、プライバシーや公平性の課題もあり、今後の運用方法に注目が必要です。

コメント